Vorsteuerabzug in Gefahr

Immer wieder Ärger mit Rechnungen

Als Selbstständiger müssen Sie über ein Mindestmaß an betriebswirtschaftlichen Grundkenntnissen verfügen. Das gilt insbesondere für das Rechnungswesen. Die Rechnungen, die Sie versenden oder empfangen, müssen strengen Vorschriften genügen, um rechtsgültig zu sein.

Die steuerlichen Anforderungen an Form und Inhalt von Rechnungen wachsen ständig und sind in den letzten Jahren öfter geändert worden. Werden sie nicht eingehalten, kennt das Finanzamt keine Gnade. Werden solche Mängel bei einer Betriebsprüfung oft erst nach Jahren aufgedeckt, drohen die Streichung des Vorsteuerabzugs und hohe Nachzahlungen. Die Pflichtbestandteile einer korrekten Rechnung finden sich im Umsatzsteuerrecht, gelten aber sinngemäß aber auch bei der Anerkennung von Belegen als betrieblicher Aufwand. Eine bestimmte äußere Form der Rechnung ist nicht vorgeschrieben.

Pflichtangaben prüfen

Nach §14 Abs.4 des Umsatzsteuergesetzes müssen auf einer ordnungsgemäßen Rechnung unbedingt folgende Angaben stehen:

Besondere Aufmerksamkeit schenkt der Finanzamtsprüfer der Rechnungsnummer. Sie muss sich in ein fortlaufendes System einordnen lassen und vom Rechnungsaussteller nur einmalig vergeben werden. Nur so kann der Prüfer ersehen, in welchem Zeitraum welche Rechnungen erstellt wurden.

Die Rechnungsnummer lässt Kombinationen aus Zahlen- und Buchstabenreihen oder von Ziffern mit Buchstaben zu.

Besondere Sorgfalt ist auf die Steuernummer bei Eingangsrechnungen zu legen. Grundsätzlich führt eine fehlerhafte Nummer nicht zur Kürzung des Steuervorabzugs. Wenn allerdings der Rechnungsempfänger erkennen konnte, dass die Rechnungsnummer eindeutig falsch ist, sollte er vor Begleichung der Rechnung vom Rechnungsaussteller eine Bestätigung der Steuernummer fordern. Anderenfalls riskiert er, dass die abgezogene Vorsteuer zurück gefordert wird (BFH, Urteil vom 2.9.2010).

Elektronische Rechnungen

Eine elektronische Rechnung (z.B. per E-Mail, Computer-Fax oder als PDF) hat die gleiche Funktion wie eine Papierrechnung und muss dieselben Pflichtangaben enthalten, bedarf aber besonderer Anforderungen an ihre Gültigkeit. Der Gesetzgeber verlangt, dass sie eine qualifizierte elektronische Signatur enthält. Sie gewährleistet die Echtheit der Angaben des Absenders und die Unveränderbarkeit des Rechnungsinhalts. Zulässig ist auch der Versand per EDI (Electronic Data Interchange).

Nach dem Willen der Bundesregierung soll diese Barriere vor der einfachsten und kostengünstigsten Form ab Ende Juni 2011 entfallen und für Rechnungen ab dem 30. Juni 2011 gelten. Strittig ist bisher noch, wie die Rechtssicherheit gewährleistet werden kann.

Rechnungen über Kleinbeträge sowie von Kleinunternehmern

Gemäß § 33 der Umsatzsteuerdurchführungsverordnung gelten für eine Rechnung, deren Gesamtbetrag 150 € (inklusive Umsatzsteuer) nicht übersteigt, vereinfachte Regeln. Eine solche Kleinbetragsrechnung muss mindestens folgende Angabe enthalten:

Gegenüber einer vollständigen Rechnung fallen die Steuernummer, die Rechnungsnummer und der Leistungszeitraum weg.

Auch Kleinunternehmer im Sinne des § 19 Abs. 1 UStG sind zu Ausstellung von Rechnungen verpflichtet. Als Kleinunternehmer gelten Unternehmer, deren Umsätze im vorangegangenen Jahr einen Betrag von 17 500 € nicht überschritten hat und deren Umsätze im jeweils aktuellen Jahr 50 000 € voraussichtlich nicht übersteigen wird.

Besonders wichtig ist für solche Kleinunternehmer, dass sie auf ausgestellten Rechnungen keine Umsetzsteuer ausweisen dürfen. Das sollten sie durch einen Vermerk auf der Rechnung verdeutlichen. Ansonsten ist es praxisüblich, dass sie ebenfalls eine qualifizierte Rechnung ausstellen.

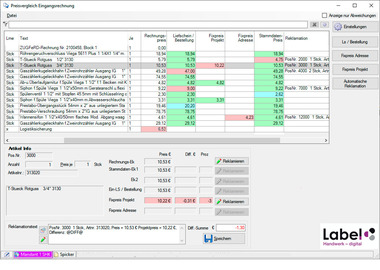

Mangelnde Sorgfalt und ihre Folgen

Als Selbständiger könnten Sie versucht sein, bei „nicht ganz korrekten“ Eingangsrechnungen ein Auge zuzudrücken. Sie ziehen, auch wenn nicht alle Erfordernisse erfüllt sind, trotzdem die Vorsteuer und beruhigen sich damit, dass diese kleinen Mängel bei einer Betriebsprüfung wohl nicht beanstandet würden. Sie sollten wissen, dass das Finanzamt bei der An- bzw. Aberkennung von Vorsteuerabzügen äußerst pingelig ist und kein Pardon kennt. Der Sachearbeiter beim Finanzamt sieht sich Ihre monatlichen oder vierteljährlichen Umsatzsteuervoranmeldungen genau an. Wenn ihm hier erhöhte Vorsteuerbeträge auffallen, fordert er alle zugrunde liegenden Beläge an. Wenn er hier fehlende Pflichtangaben oder eine unvollständige Adresse oder falsche Steuernummer entdeckt, streicht er den Vorsteuerabzug, und Sie müssen die Umsatzsteuer aus eigener Tasche tragen.

Zweifelsfragen

Beim Ausstellen von Ausgangsrechnungen wie auch bei der Kontrolle von Eingangsrechnungen tauchen immer wieder Fragen auf. Im Folgenden die am häufigsten gestellten und die Antwort: